TTO – Trong khi nhiều nhà đầu tư đang chờ Tân Hoàng Minh trả lại tiền đã mua trái phiếu của tập đoàn này thì việc hiểu rõ từng loại trái phiếu doanh nghiệp (TPDN) có thể giúp nhà đầu tư tránh được những sự việc đáng tiếc.

Cùng với đó, theo các chuyên gia trong ngành, cần có biện pháp mạnh hơn để kiểm soát chất lượng hàng hóa của người bán lẫn người mua để “chợ” trái phiếu sáng (minh bạch thông tin) và sang (mang lại lợi nhuận cho trái chủ, nguồn vốn cho doanh nghiệp).

1. Phân biệt trái phiếu ra công chúng và trái phiếu riêng lẻ

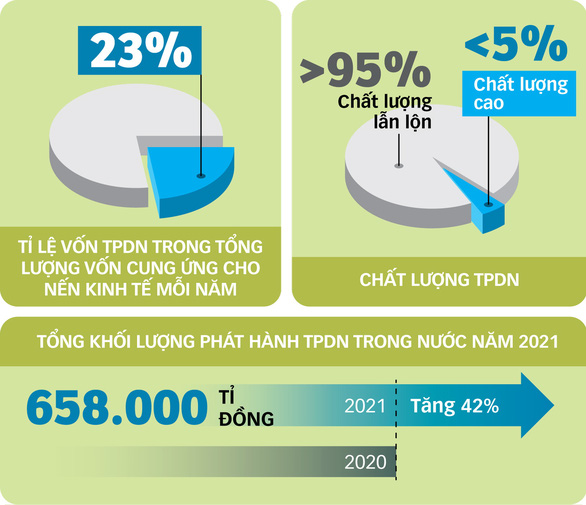

Hiện tại mỗi năm TPDN chiếm gần 23% tổng lượng vốn cung ứng cho nền kinh tế, giúp doanh nghiệp mở rộng sản xuất kinh doanh mà không quá phụ thuộc vào vốn vay ngân hàng.

Tuy vậy, do thị trường trái phiếu còn non trẻ, còn nhiều lỗ hổng nên “chợ” trên Facebook, Zalo, TikTok… vẫn rao bán nhiều mặt hàng kém chất lượng, tiềm ẩn rủi ro cho người mua.

Theo số liệu từ Hiệp hội Trái phiếu Việt Nam, tổng khối lượng phát hành TPDN trong nước chỉ riêng năm 2021 lên tới 658.000 tỉ đồng (tăng 42% so với năm trước). Tuy nhiên, tỉ lệ trái phiếu phát hành ra công chúng (chất lượng cao) bị giảm xuống còn chỉ vỏn vẹn gần 5%, tỉ lệ phát hành riêng lẻ (chất lượng lẫn lộn) chiếm hơn 95%.

Ở ba tháng đầu năm 2022, phát hành trái phiếu riêng lẻ vẫn chiếm tỉ lệ áp đảo hơn 78% (gần 31.000 tỉ đồng), còn phát hành ra công chúng chỉ quanh mốc 22% (gần 8.700 tỉ đồng). Trong đó nhóm bất động sản dẫn đầu về giá trị phát hành (17.200 tỉ đồng, 43%).

Ông Nguyễn Anh Vũ, giảng viên Trường ĐH Ngân hàng TP.HCM, chia sẻ hiện có hai loại “chợ” trái phiếu. “Chợ” phổ thông chuyên bán trái phiếu phát hành ra công chúng, chất lượng được sàng lọc kỹ càng nên ai cũng được mua.

Chợ thứ hai là chợ dành cho dân chuyên, bán trái phiếu phát hành riêng lẻ, hàng hóa thượng vàng hạ cám đủ cả, nên bản thân người mua cũng phải sành sỏi, có năng lực (nhà đầu tư chuyên nghiệp), nhìn vào phải biết đâu là “thịt tươi, rau ngon”.

Nhiều nhà đầu tư đã lách luật để được chứng nhận thành nhà đầu tư trái phiếu chuyên nghiệp, trong khi bản thân lại không am hiểu về tài chính, không đủ tiền thuê cá nhân/tổ chức tài chính thẩm định trái phiếu giúp mình, không chỉ dẫn nhiều người đến con đường rủi ro mà còn vi phạm pháp luật. Chưa kể, tiêu chuẩn về nhà đầu tư chuyên nghiệp cũng chưa cao.

2. TPDN riêng lẻ: điều kiện phát hành còn dễ dãi

Theo quy định tại nghị định 153/2020, một người chỉ cần thành lập công ty cổ phần hoặc công ty trách nhiệm hữu hạn, nếu ngành nghề kinh doanh không cần vốn pháp định (vốn tối thiểu phải có theo quy định của pháp luật để thành lập doanh nghiệp), thì có thể kê vốn điều lệ tùy ý (chưa kể từ ngày 1-3-2022 chính thức bỏ yêu cầu vốn pháp định 20 tỉ đồng với doanh nghiệp bất động sản).

Tiếp đến, theo quy định, để đáp ứng các tỉ lệ an toàn tài chính, công ty mới này có thể thuê công ty kiểm toán để kiểm toán báo cáo tài chính. Tuy nhiên không ràng buộc hoạt động kinh doanh của năm liền trước năm đăng ký chào bán trái phiếu không bị lỗ hoặc không bị lỗ lũy kế. Với những kẽ hở trên, lúc nào khát tiền, kể cả doanh nghiệp dỏm cũng có thể chạy ra “chợ” trái phiếu. Nếu phát hành thành công để ăn chênh lệch hàng ngàn tỉ đồng thì quá tốt, còn không cũng chẳng sao.

Mặc dù điều kiện phát hành trái phiếu ra công chúng ở Việt Nam không quá cao, nhưng nhiều doanh nghiệp vẫn chưa đáp ứng được nên chọn con đường phát hành riêng lẻ. Một vấn đề đặt ra là đơn vị phát hành đã chưa sòng phẳng với người mua, chỉ cung cấp những thông tin tươi sáng mà giấu nhẹm những yếu kém trong tài chính và rủi ro ở tương lai.

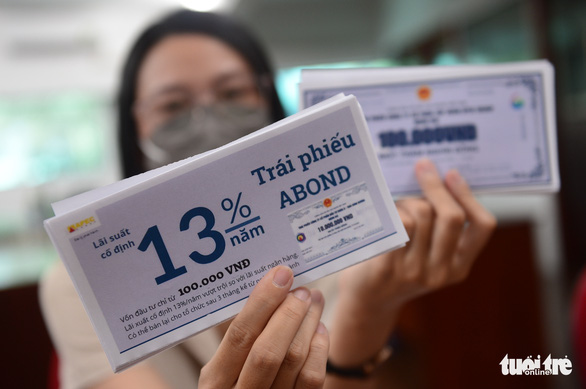

Trái phiếu phát hành riêng lẻ thường có lãi suất cao nhưng rủi ro nhiều hơn so với trái phiếu phát hành ra công chúng – Ảnh: Q.ĐỊNH

3. Bỏ tiền mua pháo cho người khác đốt

Về độ an toàn, hơn 49% khối lượng trái phiếu phát hành trong năm 2021 là không có tài sản bảo đảm. “Mặc dù tỉ lệ trái phiếu có tài sản đảm bảo cao nhưng thực tế chất lượng tài sản đảm bảo chủ yếu là các dự án, tài sản hình thành trong tương lai hoặc cổ phiếu của doanh nghiệp. Giá trị của các tài sản này thường không định giá được chính xác hoặc có biến động mạnh theo diễn biến thị trường”, cảnh báo của Bộ Tài chính.

Ông Nguyễn Anh Vũ nhận định nguyên tắc của việc mua trái phiếu là cho doanh nghiệp vay tiền nên tài sản đảm bảo chỉ là một trong những giải pháp giảm thiểu rủi ro, không phải là yếu tố quan trọng nhất. Khi cho vay, ai cũng muốn được nhận lãi và gốc đúng hạn, còn bán tài sản để thu hồi nợ là biện pháp cuối cùng.

Doanh nghiệp phát hành trái phiếu “ba không” (không tài sản đảm bảo, không xếp hạng tín nhiệm, không đơn vị bảo lãnh) thậm chí còn không nguy hiểm bằng việc tổ chức phát hành trái phiếu không có năng lực tài chính tốt, không có phương án kinh doanh khả thi, dùng nguồn vốn không đúng mục đích như đã công bố.

“Ở thị trường phát triển vẫn có loại trái phiếu “tả pí lù”, không được xếp hạng tín nhiệm, vẫn được phát hành hợp pháp. Họ cam kết trả lãi suất cao nhưng không phải công ty lừa đảo. Đơn giản là họ mới thành lập, nhỏ, chưa có thành tích để chứng minh nhưng họ có phương án sử dụng nguồn tiền huy động được, công bố thông tin đầy đủ, dùng tiền đúng mục đích. Tuy nhiên đánh giá được tất cả các yếu tố trên thì phải là nhà đầu tư chuyên nghiệp” – ông Vũ chia sẻ.

Chưa kể doanh nghiệp có thể “phù phép” để có tài sản đảm bảo khác nhằm tăng độ uy tín, chẳng hạn ký hợp đồng góp vốn mua 50% cổ phần của công ty “người anh em” đang giữ mảnh đất có giá trị ngàn tỉ. Chính hợp đồng góp vốn “ảo” này sẽ là tài sản đảm bảo.

Để hợp thức hóa, doanh nghiệp phát hành cũng kết nối để “người nhà” mua lô trái phiếu với vai trò là tổ chức, sau đó đem “xé lẻ” bán rầm rộ cho người khác như vụ Công ty Ngôi Sao Việt, Công ty Soleil (thuộc Tập đoàn Tân Hoàng Minh) mới đây khiến tiền của nhiều nhà đầu tư đã chảy vào tài khoản của một thành viên của tập đoàn này là Công ty khách sạn Tân Hoàng Minh.

Từ đó có chuyện nhiều người bỏ cả trăm triệu đến hàng tỉ đồng nhưng vẫn không phải là trái chủ – “chủ nợ”, mà được gọi tên sang trọng là “nhà đầu tư”. “Tay phải bốc bỏ tay trái, người có tiền khác gì mua pháo đốt chơi vui”, một nhận xét về cách bán trái phiếu kiểu này.

Thấy lỗ hổng rồi, phải bịt lại thôi

Ngày 25-4, nêu ý kiến tại phiên họp của Ủy ban Thường vụ Quốc hội, Chủ tịch Quốc hội Vương Đình Huệ nhận định 2021 là năm thị trường TPDN tăng trưởng “rất nóng”. Ông đề nghị xác minh thông tin báo chí nêu năm 2021, huy động TPDN đến hơn 700.000 tỉ đồng, trong đó 44% liên quan đến lĩnh vực bất động sản.

Theo Chủ tịch Quốc hội, gần đây có tình trạng đi vay để đảo nợ, cùng với đó là tác động của dịch COVID-19 nên doanh nghiệp không có dòng tiền để trả. “Vì vậy, có những doanh nghiệp rao bán dự án để trả nợ, nhưng dự án chưa đầy đủ cơ sở pháp lý thì lấy đâu mà bán. Mặt khác, dù có đầy đủ pháp lý cũng có ai mua không khi mà (doanh nghiệp) đang vướng vào các sai phạm” – ông Huệ nói và đề nghị phải giám sát việc này.

Nêu ý kiến sau đó, Bộ trưởng Bộ Tài chính Hồ Đức Phớc cho biết đang tham mưu Chính phủ sửa nghị định 153 quy định về chào bán, giao dịch TPDN riêng lẻ tại thị trường trong nước và chào bán TPDN ra thị trường quốc tế. Theo ông Phớc, khi Luật chứng khoán và nghị định 153 ra đời, chúng ta rất muốn tiếp cận với điều kiện thế giới nhưng sau đó các văn bản này lại thể hiện “lỗ hổng”, dẫn tới những vi phạm trong thực tế.

“Chúng tôi đã nhận ra sự sơ hở này và đã yêu cầu cảnh báo trên phương tiện thông tin đại chúng với 5 thông cáo báo chí và có 4 cuộc trao đổi trên truyền hình, đồng thời có các diễn đàn báo chí đăng tin về những rủi ro đối với phát hành thị trường trái phiếu riêng lẻ của doanh nghiệp” – ông Phớc nói. Ông Phớc cũng khẳng định thời gian tới phải sửa quy định pháp luật liên quan đến việc quy định chào bán, phát hành TPDN.

THÀNH CHUNG